Der Forex-Markt ist von Natur aus global aufgestellt und wickelt täglich Millionen und Abermillionen von Transaktionen über mehrere Währungspaare hinweg ab. Was sind das für Paare? Wie kann man eine vernünftige Wahl der Währungen treffen, um mit dem Forex-Handel zu arbeiten? Wie arbeitet ein durchschnittlicher Forex-Händler oder Forex-Broker jeden Tag, um Einnahmen zu erzielen?

Die Devisen (FX) qualifizieren per Definition einen Bereich der Finanzindustrie, in der Investoren Währungen in Übereinstimmung mit Abweichungen der Wechselkurse kaufen und verkaufen können. Ein solcher Vorgang bedeutet, dass die Vermögenswerte paarweise ge- und verkauft werden. So wird der Preis jeder Währung in Relation zu einer anderen Währung ermittelt. Der Kurs, der diese Korrelation ausdrückt, wird allgemein als Wechselkurs bezeichnet. Es gibt zum Beispiel das EUR/USD-Paar, das Euro und US-Dollar beinhaltet. Jedes Währungspaar hat einen schwankenden Preis bzw. Kurs, der die Kosten für den Kauf und den Verkauf einer Währung ausdrückt. Nehmen wir an, der EUR/USD-Preis beträgt 1,12 $. Das bedeutet, dass du für 1€ $1,12 kaufen kannst. Das Gegenteil ist ebenfalls der Fall: Um €1 zu kaufen, müssen $1,12 bezahlt werden. So funktioniert der Währungshandel, der allgemein Forex genannt wird. Mit einem Forex-Broker wie der Bernstein Bank besteht die Möglichkeit Dutzende von Währungspaaren handeln zu können.

Hebelwirkung im Devisenhandel

Das Konzept der Hebelwirkung ist allgegenwärtig im Forex Handel. Was genau bedeutet Hebelwirkung? Leverage (wie die Hebelwirkung an der Börse genannt wird) ist ein Mechanismus, der es allen Forex-Händlern ermöglicht, Positionen einzunehmen, unabhängig davon, ob sie kaufen oder verkaufen, die deutlich höher sind als die Mittel, die sie auf ihrem Konto zur Verfügung haben. Dieses Verhältnis stellen Broker in der Regel auf ihren Handelsplattformen oder Websites dar.

Die Hebelwirkung variiert zwischen 2:1 und 1000:1 auf dem Devisenmarkt. Mit anderen Worten, mit einem Hebel von 500:1 haben Sie die Möglichkeit, eine Position einzunehmen, die 500 mal größer ist als Ihr tatsächliches Kapital. Dieser Mechanismus ermöglicht es Ihnen, größere Gewinne zu erzielen, wenn Sie eine gute Performance im Devisenhandel erzielen. Im Gegenzug verursacht der Leverage-Effekt auch bei Entscheidungen am Devisenmarkt die gegen Sie laufen, erhebliche Verluste.

Der Leverage-Effekt hängt von mehreren Faktoren ab:

Der Regulierung: Abhängig von nationalem oder internationalem Recht kann der Leverage begrenzt sein. Dies geht Hand in Hand mit dem Verbraucherschutz für den Kunden.

Der Broker: Abhängig vom gewählten Broker kann der Leverage unterschiedlich in seiner Höhe sein.

Die Anlagestrategie: Es liegt auch an Ihnen, wie viel Hebelwirkung Sie für den Handel verwenden wollen oder mit welchem Hebel Sie sich sicher und wohl fühlen.

In der Regel bittet der Broker einen Händler um eine Mindesteinlage um ihm einen bestimmten Hebel zur Verfügung stellen zu können. Nehmen wir an der Leverage beträgt 50: 1. Der Trader möchte eine Position für 50.000 Euro einnehmen, hat aber nur 1000 Euro auf seinem Konto hinterlegt. Mit seiner Einlage von €1000 ermöglicht der Broker dem Trader, das bis zu 50-fache seiner Einlage (entsprechend dem Leverage-Effekt), d.h. €50 000, handeln zu können. In diesem Fall werden die Gewinne, die ein Trader erzielt, seinem Konto gutgeschrieben. Bitte beachten Sie, dass auch Verluste in ähnlicher Weise berücksichtigt werden müssen.

Angesichts der Risiken, die mit der Nutzung des Forex-Handels verbunden sind, haben die Broker eine Reihe von Beschränkungen eingeführt, um Kundenverluste zu minimieren, so dass ein Trader im Falle eines Verlusts nicht mehr verliert, als er auf seinem Konto hat. Sollte diese Bedingung zum Kundenschutz nicht vom jeweiligen Broker abgedeckt sein, muss der Broker einen Margin Call durchführen und den Trader auffordern, den Betrag zur Deckung seiner Positionen einzuzahlen. Wenn Sie mit einem Broker wie der Bernstein Bank zusammen arbeiten, haben Sie jederzeit die volle Kontrolle über Ihr Positionsrisiko und Ihre Marginanforderung. Über Stop-Loss können Sie ihre jeweilige Position absichern. Die meisten Broker haben minimale Marginanforderungen, die von 2% (oder 50: 1) bis 10% (10: 1) oder mehr für kleinere Währungspaare reichen können.

Hebelwirkung und Margin

Die Margin wird entsprechend dem Hebel berechnet. Es handelt sich um einen Betrag, der für den jeweiligen Handel einer bestimmten Position vom Broker gefordert wird und während der Zeit, in der die Position offen ist blockiert wird.

Handeln ohne Leverage (1:1)

Um es einfach zu machen und zu verstehen, was Margin ist, lassen wir die Hebelwirkung für einen Moment beiseite und gehen davon aus, dass wir mit 1:1 Hebel (d.h. ohne Hebel) handeln. Wenn Sie zum Beispiel $10.000 auf Ihrem Handelskonto haben und EUR/USD für $5.000 (oder 0,05 Lots) kaufen, wie viele Dollar müssen Sie für diese Position finterlegen?

Das Währungspaar EUR/USD notiert bei 1,12197. Das bedeutet, dass ein Euro 1,12197 $ entspricht. Wenn Sie also ohne Hebel (1:1) 5.000 € kaufen wollen, müssen Sie 5609,85 $ hinterlegen, denn 5.000 € = 5.000 $*1,12197 = 5609,85 $.

Wenn Sie EUR/USD für €5.000 kaufen, müssen Sie $5609,85 haben, die von Ihrem Broker mobilisiert werden, um Ihre Position zu decken, es ist dieser Betrag von $5609,85, der als Margin bezeichnet wird. Wenn Sie Ihre Position schließen, wird dieser Betrag von Ihrem Forex-Broker freigegeben und ihre Position ist am Markt geschlossen.

Beispiel mit einer Hebelwirkung von 500: 1

Gehen Sie nun davon aus, dass Ihr Handelskonto 500:1 Leverage hat. Um 5.000 € zu kaufen, müssen Sie lediglich 1/500stel oder 0,002 des Betrags zahlen, den Sie im vorherigen Beispiel benötigt haben, wenn Sie ohne Leverage gehandelt haben. Um €5.000 zu kaufen, benötigen Sie $5609,85*0.002 = $ 11,21. Nur $11,21 sind als Margin erforderlich, um 5.000 € investieren zu können.

Der Leverage-Effekt ermöglicht es, die Größe der Investitionen an den Finanzmärkten deutlich zu erhöhen. Diese Eigenschaft von Devisenbrokern, die CFDs Anlageprodukte anbieten, erklärt ihren Erfolg, da sie den Handel auf den Finanzmärkten ermöglichen und von ihnen ohne große Investitionen profitieren. Die Hebelwirkung erfordert jedoch viel Kontrolle, es ist ein zweischneidiges Schwert, das Gewinne vervielfachen, aber gleichzeitig auch erhebliche finanzielle Verluste verursachen kann.

Definition von Pips, Lots und Spreads

Der Einstieg in den Devisenhandel erfordert ein Minimum an Wissen und Beherrschung der Grundlagen dieses Marktes. Pips, Lots und Spreads sind einige der wichtigsten Begriffe in diesem Bereich.

Ein Pip: Standardeinheit der Preisschwankung

Ein Pip ist die kleinste Kursänderung eines Währungspaares, die sie auf Börsenplattformen, wie zum Beispiel dem MetaTrader, der von Brokern wie der Bernstein Bank kostenfrei angeboten wird sehen können. Per Definition entspricht ein Pip 1:1000 oder 0,0001, unabhängig vom Währungspaar. Pips, die auf Paritäten, einschließlich des japanischen Yen, angewendet werden, haben eine Ausnahme, da die japanische Währung für den weltweiten Währungshandel untypisch ist. Der Pip entspricht 0,01 oder 1:100, so dass das Verhältnis zwischen den Hauptwährungen und dem Yen oft einem Quotienten von 100 entspricht.

Definition von Lots

Im Allgemeinen beträgt das Handelsvolumen eines Lots 100.000 Einheiten der jeweiligen Währung. Es gibt darüber hinaus noch Minilots und Microlots, die aus 10.000 bzw. 1.000 Einheiten der Währung bestehen. Mit Hilfe der Lotgrößen kann schnell der Wert eines Pip für ein bestimmtes Währungspaar berechnet werden. Außerdem ermöglichen Lots eine schnelle Bewertung von Verlusten und Gewinnen im Devisenhandel.

Spreads

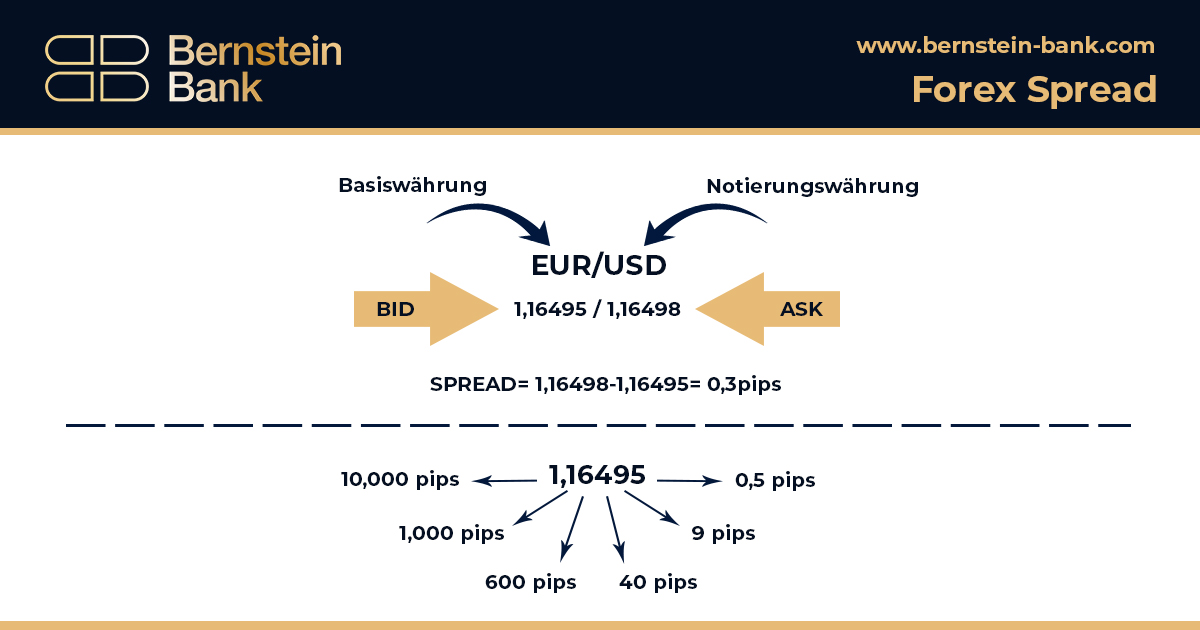

Das Spread-Konzept ist eng mit der Definition von Pips verbunden. Insbesondere bestimmt der Spread die Differenz zwischen dem Verkaufspreis und dem Kaufpreis einer Währung, wobei diese Preise von einem Broker frei definiert werden können. Der Spread entspricht in diesem Fall den von einem Broker geforderten Transaktionsgebühren. Spreads können je nach Handelsplattform variabel oder fix sein.

Auf den Handelsplattformen werden die Spreads durch zwei nebeneinander gestellte Kurse dargestellt, z.B. EUR/USD: 1.2906/1.2909. Der Preis auf der linken Seite, der auch Bid genannt wird, ist der Preis, mit dem sich ein Broker bereit erklärt, die Basiswährung von einem Trader zu kaufen. Der Preis auf der rechten Seite, auch Ask genannt, ist der Preis, zu dem sich ein Broker verpflichtet, die gleiche Basiswährung zu verkaufen. Der Spread entspricht der Differenz zwischen diesen beiden Preisen, ausgedrückt in Pips.